A股境内分拆上市的政策通道打开了!更低的净利润门槛、适当放宽的募资使用要求及高管持股比例等,体现出资本市场支持科技创新企业发展的最大诚意。

12月13日下午,证监会例行新闻发布会宣布,证监会正式发布《上市公司分拆所属子公司境内上市试点若干规定》(简称“分拆规则”),为A股境内分拆上市明确了标准和流程。这套规则并非仅为上市公司分拆到科创板上市铺路,而是适用于所有境内分拆上市。

四大调整降低分拆上市门槛

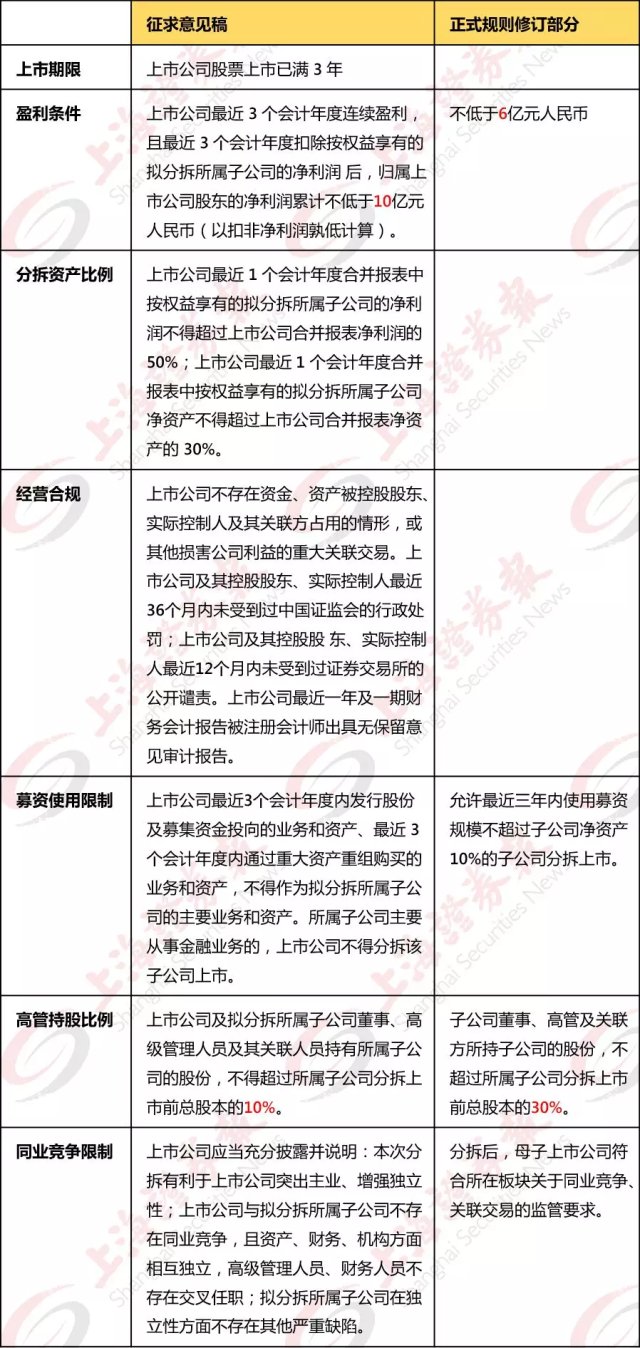

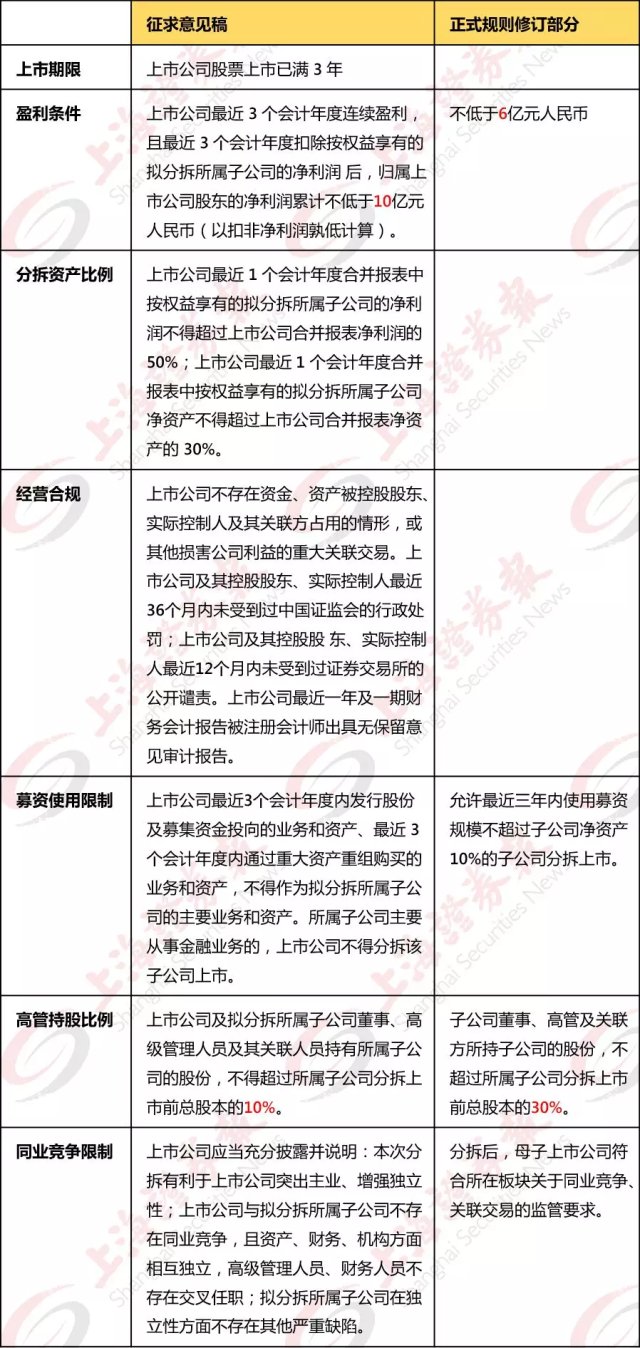

分拆规则此前已于8月23日起征求意见,开出七大分拆上市条件。与征求意见稿相比较,正式发布的分拆规则主要修改了四方面内容,包括:

大幅降低盈利门槛

放宽募资使用要求

放宽子公司董事高管持股要求

修改同业竞争表述

看点一:盈利门槛下调4亿元

分拆规则征求意见稿明确对拟分拆上市公司设置盈利门槛,并限制拆出资产的规模。征求意见稿要求的盈利门槛是:上市公司最近3个会计年度连续盈利+3年拆分后扣非后孰低净利润不低于10亿元+拟分拆主体收入占上市公司净利润比例不超50%+净资产占比不超30%。

据悉,在征求意见期间,部分市场人士提出意见建议,认为征求意见稿中的10亿元盈利要求较高,可能把一些企业“挡在门外”。为进一步发挥分拆的工具作用,提升规则的适应性,正式稿结合资本市场现阶段的发展情况,把盈利门槛调低至6亿元。

有市场人士认为,正式版分拆上市制度更加凸显了资本市场支持科技创新企业发展的诚意和初衷,有利于还在发展期的中小创公司分拆符合条件的企业境内上市,独立发展。

看点二:有条件允许近三年使用过募资的业务或资产分拆

按照分拆规则征求意见稿的要求,三年内使用过募资的业务或资产不允许分拆单独上市。征求意见稿显示:“上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产、最近3个会计年度内通过重大资产重组购买的业务和资产,不得作为拟分拆所属子公司的主要业务和资产。所属子公司主要从事金融业务的,上市公司不得分拆该子公司上市。”

正式发布的规则也放宽了这一要求。专家分析,在实际情况中,上市公司募集资金的用途比较多,有的项目或资产可能只是少量使用了募集资金,完全禁止此类分拆不利于这类业务或资产的发展。

为此,正式发布的分拆规则适当放宽了要求,允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆上市。

看点三:子公司董事高管持股上限调高至30%

根据分拆规则征求意见稿的要求,上市公司和子公司的董事、高管持有子公司的股份不得超过10%。这一要求在正式发布的规则中有所放宽:子公司董事、高管持股比例上限调高到了30%。

据了解,作出这一修改是因为随着资本市场发展,上市公司管理团队持股的情况越来越常见,尤其是科创类企业。为适应实践需要,正式发布的规则放宽了子公司董事、高管的持股限制。但是,为防范可能出现的利益冲突、利益输送行为,正式规则仍对上市公司董事、高管持有子公司股份保留了严格限制。

看点四:修改同业竞争表述增强适应性

与征求意见稿相比,正式发布的分拆规则还修改了同业竞争的表述,以适应不同板块安排。修改后的表述为:“分拆后,母子上市公司符合所在板块关于同业竞争、关联交易的监管要求。”

此前,征求意见稿的表述为:“上市公司应当充分披露并说明:本次分拆有利于上市公司突出主业、增强独立性;上市公司与拟分拆所属子公司不存在同业竞争,且资产、财务、机构方面相互独立,高级管理人员、财务人员不存在交叉任职;拟分拆所属子公司在独立性方面不存在其他严重缺陷。”

据了解,目前,主板、创业板等市场板块与科创板对同业竞争的监管要求有所不同,科创板的要求相对宽松。为兼顾不同板块的制度安排,正式发布的规则对具体表述作出了修改。

权威人士表示,修改相关表述并不意味着放松监管,母子上市公司仍须严格遵守所在板块的监管要求。

下图为正式规则与征求意见稿中七大分拆上市条件的对比表

超级产业投资基金

分拆上市政策大红包最终到底给谁?

上市公司,尤其是激励上市公司分拆存量资产,还有更大程度的激励上市公司,充分利用上市平台,孵化新业务、新资产,而且最终可以通过分拆上市获益。

通过多年的蓬勃发展,中国股权投资行业已经从“全民PE时代”,发展到了“募资难、投资难、管理难和退出难”的种种困难阶段,不管是最基本四大机制 “募、投、管、退”的任何一个关键环节,都面临着“各种难”。

而现在,分拆上市制度落地,上市公司就可以成为超级产业投资基金了,且自带“募、投、管、退”机制。

针对募资难问题——无论是并购,还是新设,上市公司完全可以在自己体系内孵化、打造“新兴业务或资产”,尤其是并购模式,上市公司可以类似PE的投资方式取得外部处于“新设、VC阶段”的资产,通过上市公司来进行产业孵化,而并不是以前为了短期做大业绩“并表式并购”、“拼盘式并购”,上市公司将变身成为“PE 孵化器模式”,更加看重并购标的的技术、研发、专利等。

而孵化的钱从哪儿来,再融资啊!

再融资新规已经在征求意见了,相信后续正式执行也只是时间问题。

这次分拆上市正式稿放宽募集资金使用的要求。允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆。

其实别说三年了,PE投资周期大部分是3+2(三年投资、两年退出),甚至还有5+2(五年投资、两年退出),上市公司完全可以变身GP(管理人),更加具有耐心的打造新业务、新资产、新子公司,且还可以充分利用再融资资金,且3年之后,就可以分拆上市,这效率已经比多少PE都高了!

LP从哪儿来?再融资财务投资人、战略投资人一大把好吗?

针对投资和管理问题——上市公司就更加具有优势,作为产业资本,对于产业更加理解,也更加懂得如何管理,无论是商业模式梳理、人才体系建立,还是产业资源的整合等等,投资和投后方面,估计比很多的中小PE机构可以做的更加得心应手了!

这里不用多说,看看这几年,互联网大佬投资、并购孵化出来多少品牌、子公司,其体系内,随便拆分就可以打造一串的上市公司,比如今年收获满满的小米系,淘品牌等!

针对最后一个环节退出问题——退出,恐怕是最难的一环,也是最考验股权投资机构的。如今的资本市场,退出渠道不通畅早就是老生常谈的问题。IPO也好,并购也好,一二级差价减少、被否概率提高,使得稳赚不赔、一点风险不承担几乎成为不可能,尤其是喜欢摘果子吃的pre-IPO。

现在上市公司成为产业投资基金,退出就不是问题了,第一,退出不用那么“猴急”,反正没有退出周期的限制,慢慢做,等待资本市场窗口期,第二,分拆上市可以促使上市公司自己的价值重组,可能着急的不是上市公司,而是上市公司的股东或者子公司的管理层。

总而言之,分拆上市制度将促使上市公司成为——超级产业投资基金,且自带“募、投、管、退”机制,对于在产业资源整合能力具备优势的上市公司,绝对不仅仅是分拆子公司上市提升估值这么显而易见的好处,将进一步促使和激励上市公司做强产业、做强子公司,这或者才是分拆上市政策作为一个项长期政策的利好之处。

符合分拆条件公司扩围

据上证报记者初步统计,如果按照征求意见稿中的“10亿元”盈利门槛来看,仅符合上市满三年,近三年连续盈利,且近三年净利润(与扣非净利润孰低)合计大于10亿元标准的A股公司共有726家,在全部A股公司中占比约为19%。若进一步剔除母子公司业务重合的公司、金融类公司等,再结合上市公司治理情况、风险事项等因素,那么,同时符合分拆条件、分拆所属子公司符合发行上市条件的上市公司仅在百家左右。

但在放宽盈利要求等门槛后,据上证报记者初步统计,仅符合上市满三年,近三年连续盈利,且上市公司近三年净利润(与扣非净利润孰低)合计大于6亿元标准的A股公司共有1012家。当然,若符合全部分拆上市条件,公司数量应远小于此。

这些公司已表达分拆上市意愿

今年来,上市公司在公告和互动平台上曾表明分拆意愿的已有不少于20家,不过,也有个别公司仅是净利润(扣非后孰低)条件就没有满足要求。

据上证报记者统计,已表达过拆分意向的公司有:

(文章来源:财富号)

12月13日下午,证监会例行新闻发布会宣布,证监会正式发布《上市公司分拆所属子公司境内上市试点若干规定》(简称“分拆规则”),为A股境内分拆上市明确了标准和流程。这套规则并非仅为上市公司分拆到科创板上市铺路,而是适用于所有境内分拆上市。

四大调整降低分拆上市门槛

分拆规则此前已于8月23日起征求意见,开出七大分拆上市条件。与征求意见稿相比较,正式发布的分拆规则主要修改了四方面内容,包括:

大幅降低盈利门槛

放宽募资使用要求

放宽子公司董事高管持股要求

修改同业竞争表述

看点一:盈利门槛下调4亿元

分拆规则征求意见稿明确对拟分拆上市公司设置盈利门槛,并限制拆出资产的规模。征求意见稿要求的盈利门槛是:上市公司最近3个会计年度连续盈利+3年拆分后扣非后孰低净利润不低于10亿元+拟分拆主体收入占上市公司净利润比例不超50%+净资产占比不超30%。

据悉,在征求意见期间,部分市场人士提出意见建议,认为征求意见稿中的10亿元盈利要求较高,可能把一些企业“挡在门外”。为进一步发挥分拆的工具作用,提升规则的适应性,正式稿结合资本市场现阶段的发展情况,把盈利门槛调低至6亿元。

有市场人士认为,正式版分拆上市制度更加凸显了资本市场支持科技创新企业发展的诚意和初衷,有利于还在发展期的中小创公司分拆符合条件的企业境内上市,独立发展。

看点二:有条件允许近三年使用过募资的业务或资产分拆

按照分拆规则征求意见稿的要求,三年内使用过募资的业务或资产不允许分拆单独上市。征求意见稿显示:“上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产、最近3个会计年度内通过重大资产重组购买的业务和资产,不得作为拟分拆所属子公司的主要业务和资产。所属子公司主要从事金融业务的,上市公司不得分拆该子公司上市。”

正式发布的规则也放宽了这一要求。专家分析,在实际情况中,上市公司募集资金的用途比较多,有的项目或资产可能只是少量使用了募集资金,完全禁止此类分拆不利于这类业务或资产的发展。

为此,正式发布的分拆规则适当放宽了要求,允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆上市。

看点三:子公司董事高管持股上限调高至30%

根据分拆规则征求意见稿的要求,上市公司和子公司的董事、高管持有子公司的股份不得超过10%。这一要求在正式发布的规则中有所放宽:子公司董事、高管持股比例上限调高到了30%。

据了解,作出这一修改是因为随着资本市场发展,上市公司管理团队持股的情况越来越常见,尤其是科创类企业。为适应实践需要,正式发布的规则放宽了子公司董事、高管的持股限制。但是,为防范可能出现的利益冲突、利益输送行为,正式规则仍对上市公司董事、高管持有子公司股份保留了严格限制。

看点四:修改同业竞争表述增强适应性

与征求意见稿相比,正式发布的分拆规则还修改了同业竞争的表述,以适应不同板块安排。修改后的表述为:“分拆后,母子上市公司符合所在板块关于同业竞争、关联交易的监管要求。”

此前,征求意见稿的表述为:“上市公司应当充分披露并说明:本次分拆有利于上市公司突出主业、增强独立性;上市公司与拟分拆所属子公司不存在同业竞争,且资产、财务、机构方面相互独立,高级管理人员、财务人员不存在交叉任职;拟分拆所属子公司在独立性方面不存在其他严重缺陷。”

据了解,目前,主板、创业板等市场板块与科创板对同业竞争的监管要求有所不同,科创板的要求相对宽松。为兼顾不同板块的制度安排,正式发布的规则对具体表述作出了修改。

权威人士表示,修改相关表述并不意味着放松监管,母子上市公司仍须严格遵守所在板块的监管要求。

下图为正式规则与征求意见稿中七大分拆上市条件的对比表

超级产业投资基金

分拆上市政策大红包最终到底给谁?

上市公司,尤其是激励上市公司分拆存量资产,还有更大程度的激励上市公司,充分利用上市平台,孵化新业务、新资产,而且最终可以通过分拆上市获益。

通过多年的蓬勃发展,中国股权投资行业已经从“全民PE时代”,发展到了“募资难、投资难、管理难和退出难”的种种困难阶段,不管是最基本四大机制 “募、投、管、退”的任何一个关键环节,都面临着“各种难”。

而现在,分拆上市制度落地,上市公司就可以成为超级产业投资基金了,且自带“募、投、管、退”机制。

针对募资难问题——无论是并购,还是新设,上市公司完全可以在自己体系内孵化、打造“新兴业务或资产”,尤其是并购模式,上市公司可以类似PE的投资方式取得外部处于“新设、VC阶段”的资产,通过上市公司来进行产业孵化,而并不是以前为了短期做大业绩“并表式并购”、“拼盘式并购”,上市公司将变身成为“PE 孵化器模式”,更加看重并购标的的技术、研发、专利等。

而孵化的钱从哪儿来,再融资啊!

再融资新规已经在征求意见了,相信后续正式执行也只是时间问题。

这次分拆上市正式稿放宽募集资金使用的要求。允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆。

其实别说三年了,PE投资周期大部分是3+2(三年投资、两年退出),甚至还有5+2(五年投资、两年退出),上市公司完全可以变身GP(管理人),更加具有耐心的打造新业务、新资产、新子公司,且还可以充分利用再融资资金,且3年之后,就可以分拆上市,这效率已经比多少PE都高了!

LP从哪儿来?再融资财务投资人、战略投资人一大把好吗?

针对投资和管理问题——上市公司就更加具有优势,作为产业资本,对于产业更加理解,也更加懂得如何管理,无论是商业模式梳理、人才体系建立,还是产业资源的整合等等,投资和投后方面,估计比很多的中小PE机构可以做的更加得心应手了!

这里不用多说,看看这几年,互联网大佬投资、并购孵化出来多少品牌、子公司,其体系内,随便拆分就可以打造一串的上市公司,比如今年收获满满的小米系,淘品牌等!

针对最后一个环节退出问题——退出,恐怕是最难的一环,也是最考验股权投资机构的。如今的资本市场,退出渠道不通畅早就是老生常谈的问题。IPO也好,并购也好,一二级差价减少、被否概率提高,使得稳赚不赔、一点风险不承担几乎成为不可能,尤其是喜欢摘果子吃的pre-IPO。

现在上市公司成为产业投资基金,退出就不是问题了,第一,退出不用那么“猴急”,反正没有退出周期的限制,慢慢做,等待资本市场窗口期,第二,分拆上市可以促使上市公司自己的价值重组,可能着急的不是上市公司,而是上市公司的股东或者子公司的管理层。

总而言之,分拆上市制度将促使上市公司成为——超级产业投资基金,且自带“募、投、管、退”机制,对于在产业资源整合能力具备优势的上市公司,绝对不仅仅是分拆子公司上市提升估值这么显而易见的好处,将进一步促使和激励上市公司做强产业、做强子公司,这或者才是分拆上市政策作为一个项长期政策的利好之处。

符合分拆条件公司扩围

据上证报记者初步统计,如果按照征求意见稿中的“10亿元”盈利门槛来看,仅符合上市满三年,近三年连续盈利,且近三年净利润(与扣非净利润孰低)合计大于10亿元标准的A股公司共有726家,在全部A股公司中占比约为19%。若进一步剔除母子公司业务重合的公司、金融类公司等,再结合上市公司治理情况、风险事项等因素,那么,同时符合分拆条件、分拆所属子公司符合发行上市条件的上市公司仅在百家左右。

但在放宽盈利要求等门槛后,据上证报记者初步统计,仅符合上市满三年,近三年连续盈利,且上市公司近三年净利润(与扣非净利润孰低)合计大于6亿元标准的A股公司共有1012家。当然,若符合全部分拆上市条件,公司数量应远小于此。

这些公司已表达分拆上市意愿

今年来,上市公司在公告和互动平台上曾表明分拆意愿的已有不少于20家,不过,也有个别公司仅是净利润(扣非后孰低)条件就没有满足要求。

据上证报记者统计,已表达过拆分意向的公司有:

(文章来源:财富号)